İndirilecek KDV’nin 191 Nolu Hesaba İşlenmesi, Listelenmesi ve Kapatılması

- MHRPartner

- İndirilecek KDV, KDV, Vergi

- 0 Yorumlar

Cansu Fazla | MHR & Partners'da Denetçi

İşletme sahiplerinin, muhasebe ve finans yöneticilerinin en çok merak ettikleri başlıklardan biri de “İndirilecek Katma Değer Vergisi (KDV)” konusudur. Bu yazımızda İndirilecek KDV ana başlığı altında şu soruların cevaplarını ortaya koyuyoruz:

- İndirilecek KDV nedir?

- 191 İndirilecek KDV hesabının işleyişi nasıldır?

- Dönem sonlarında 191 indirilecek KDV hesabı nasıl kapatılır?

- İndirilecek KDV listesi nedir?

- İndirilecek KDV hangi durumlarda uygulanır?

- İndirilemeyecek KDV hangi durumlarda söz konusu olur?

İndirilecek KDV Nedir?

İndirilecek KDV işletmelerin faaliyet alanlarına göre yaptıkları her türlü mal veya hizmet alımlarında satıcıya ödenecek katma değer vergisini ifade eder.

İşletmeler tarafından satın almalarda ödenecek katma değer vergileri işlemin içeriğine bağlı olarak %1, %8 veya %18 oranlarında ilgili alım tutarının matrahı üzerinden hesaplanır. “İndirilecek KDV” olarak muhasebeleştirilir. “19. Diğer Dönen Varlıklar” hesap grubunda yer alan “191 İndirilecek KDV” hesabında izlenir ve ilgili ay hesaplanan KDV tutarından indirimi/mahsubu gerçekleştirilir. Hesaplanan KDV azlığından indirimi/mahsubu gerçekleşmeyen tutar devreden KDV olarak sonraki aylara aktarılır ve hesaplanan KDV’den indirilinceye (tam istisna kapsamında yapılan teslimlere ilişkin alışlardan kaynaklanması durumuna göre iade olarak da alınabilmektedir) kadar bu hesapta bekletilir.

191 İndirilecek KDV Hesabının İşleyişi Nasıldır?

191 İndirilecek KDV hesabı aktif karakterli bir hesaptır ve artışlar bu hesabın borç kısmına kaydedilir. Mevzuat gereği yapılabilecek indirimler ve hesaba yapılan düzeltmeler hesabın alacağına kaydedilir. Ay sonlarında yapılacak KDV tahakkuk kaydında ise 191 İndirilecek KDV Hesabında biriken katma değer vergisi tutarları alacak kaydedilerek 391 Hesaplanan KDV Hesabı ile karşılaştırılır ve hesap kapatılır. Hesaplanan KDV tutarından fazla olması durumunda fazla olan tutar 190-Devreden KDV tutarına aktarılır.

|

191 İndirilecek KDV Hesabı |

|

|

Artışlar (+) |

Azalışlar (-) |

191 İndirilecek KDV (Mal Alış) Muhasebe Kaydı;

————————— / ——————————————

151 TİCARİ MALLAR XXXX

191 İNDİRİLECEK KDV XXXX

102 BANKALAR XXXX

————————— / ——————————————

Dönem Sonlarında 191 İndirilecek KDV Hesabı Nasıl Kapatılır?

Dönem sonlarında 191 İndirilecek KDV Hesabında biriken katma değer vergisi tutarları alacak kaydedilerek 391 Hesaplanan KDV Hesabı ile karşılaştırılarak hesap kapatılır. Karşılaştırma sonucunda eğer 391 Hesaplanan KDV hesabı 191 İndirilecek KDV Hesabından fazla ise 360 Ödenecek Vergi ve Fonlar Hesabına alacak, 191 İndirilecek KDV hesabı 391 Hesaplanan KDV hesabından fazla ise 190 Devreden KDV hesabına borç kaydedilir.

191 İndirilecek KDV Hesabı> 391 Hesaplanan KDV Hesabı = 190 Devreden KDV Hesabı

391 Hesaplanan KDV Hesabı> 191 İndirilecek KDV Hesabı = 360 Ödenecek Vergi ve Fonlar Hesabı

Hesaplamalar sonucunda dönem sonunda 190 DEVREDEN KDV’ye ulaşmış isek katma değer vergisi bir sonraki ayda indirilmek üzere bekletilir. 360 Ödenecek Vergi ve Fonlar Hesabına ulaşmış ise yazılan tutar bir sonraki ay KDV beyannamesi ile vergi dairesine ödenmek zorundadır.

Hizmetlerimizi Keşfedin

İndirilecek KDV Listesi Nedir?

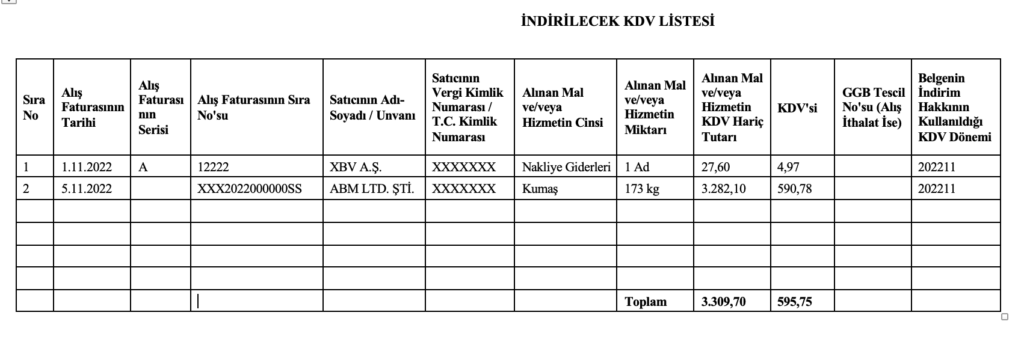

Katma Değer Vergisi (KDV) iade işlemlerine istinaden KDV iade talebinde bulunurken oluşturulması ve elektronik ortamda Gelir İdaresi Başkanlığına gönderilmesi gereken listelerden biri olan İndirilecek KDV Listesi belirli bir dönem aralığında işletmenin 191 muavininde bulunan tüm alışlarının detaylı dökümünün yapıldığı listedir. İade türlerinin tamamında iadenin talep edildiği ay İndirilecek KDV listesi GİB iade Kılavuzunda yer alan açıklamalar dikkate alınarak düzenlenip İnternet Vergi Dairesine yüklenmesi gerekmektedir.

İşletmenin iadenin talep edildiği ay KDV beyannamesinde yer alan “İndirilecek KDV Tutarları” ile İndirilecek KDV Listesi’nin uyumlu olması gerekir. KDV Beyannamesinde “İndirimler” bölümünde yer alan; Yurtiçi Alımlara İlişkin KDV, Sorumlu Sıfatıyla Beyan Edilen KDV, İthalde Ödenen KDV alanlarındaki toplam KDV tutarları, İndirilecek KDV Listesi’ne girilen belgelerin toplam tutarı ile uyumlu olması gerekmektedir. KDV beyanında indirimler kısmında yer alan Satıştan İade kısmında indirim konusu yapılan KDV tutarlarını iade için düzenlenen ve sisteme yüklenen İndirilecek KDV Listesine işlenmemesi gerekmektedir.

İndirilecek KDV Hangi Durumlarda Uygulanır?

Vergi mükellefleri yüklendikleri katma değer vergisini vergiye tabi diğer işlemlerinden indirim konusu yapabilirler. 3065 Sayılı Katma Değer Vergisi Kanunu’nun “Vergi İndirimi” başlıklı 29/1. Maddesinde; “Mükellefler, yaptıkları vergiye tabi işlemler üzerinden hesaplanan katma değer vergisinden, bu Kanunda aksine hüküm olmadıkça, faaliyetlerine ilişkin olarak aşağıdaki vergileri indirebilirler:

a) Kendilerine yapılan teslim ve hizmetler dolayısıyla hesaplanarak düzenlenen fatura ve benzeri vesikalarda gösterilen katma değer vergisi,

b) İthal olunan mal ve hizmetler dolayısıyla ödenen katma değer vergisi,

c) Götürü veya telafi edici usulde vergiye tabi mükelleflerden gerçek usulde vergilendirmeye geçenlerin, çıkarılan envantere göre hesap dönemi başındaki mallara ait fatura ve benzeri vesikalarda gösterilen katma değer vergisi,”

Aynı kanunun 29/3 maddesinde ise: “3. İndirim hakkı vergiyi doğuran olayın vuku bulduğu takvim yılını takip eden takvim yılı aşılmamak şartıyla, ilgili vesikaların kanuni defterlere kaydedildiği vergilendirme döneminde kullanılabilir.” hükmüne yer verilmiştir. Örnek verecek olursak 15.02.2021 tarihli alış faturasında yer alan indirilecek KDV tutarı sehven ilgili ay kayıt yapılması ihmal edilmiş, bu durum 2022/Mayıs ayında fark edilmiş ve 2022/Mayıs yasal defterlerine muhasebe kaydı gerçekleştirilmiştir. Bu durumda firma ilgili faturada yer alan KDV tutarını faturanın düzenlendiği 2021/Şubat ayında indirim konusu yapamayacak, 2022/Mayıs ayında indirim konusu yapabilecektir.

Söz konusu kanun maddesinde de belirtildiği üzere mükellefler yapmış oldukları mal veya hizmet alış-satış faaliyetleri ile ilgili olarak, satın aldıkları mal veya hizmetler dolayısıyla ödedikleri vergiyi satışını yaptıkları mal veya hizmetler sonucunda Hesapladıkları KDV’den indirme hakkına sahiptirler. Bu işlem sonucunda mükellefin indirim yoluyla gideremediği bir KDV kalması halinde ise; mükellef bu farkı, bir sonraki vergilendirme dönemine Sonraki Döneme Devreden KDV olarak göstermek şartıyla ve sonraki aylar içinde bulunduğu döneme ait Önceki Dönem Devreden İndirilecek KDV’de yer vermek suretiyle o dönemki satışları sonucu oluşan hesaplanan KDV’den indirme hakkına sahip olacaktır.

Okuma Tavsiyesi

Şirket olarak KDV İade alacağınız var mı? Yeminli Mali Müşavir şirketi olarak verdiğimiz KDV İade hizmetimizle ilgili kapsamlı bir iç görüye sahip olmak için derin bir okuma yapın!

İndirilemeyecek KDV Hangi Durumlarda Söz Konusu Olur?

Aynı kanunun 30. Maddesinde ise mükelleflerin vergiye tabi işlemleri nedeniyle yüklendikleri Katma Değer Vergisini, indirim konusu yapamayacağı haller bentler halinde sayılmıştır:

“Aşağıdaki vergiler mükellefin vergiye tabi işlemleri üzerinden hesaplanan katma değer vergisinden indirilemez:

a) Vergiye tabi olmayan veya vergiden istisna edilmiş bulunan malların teslimi ve hizmet ifası ile ilgili alış vesikalarında gösterilen veya bu mal ve hizmetlerin maliyetleri içinde yer alan katma değer vergisi,

b) Faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere işletmelere ait binek otomobillerinin alış vesikalarında gösterilen katma değer vergisi,

c) Deprem, sel felaketi ve Maliye Bakanlığının yangın sebebiyle mücbir sebep ilân ettiği yerlerdeki yangın sonucu zayi olanlar hariç olmak üzere, zayi olan mallara ait katma değer vergisi,

d) Gelir ve Kurumlar Vergisi kanunlarına göre kazancın tespitinde indirimi kabul edilmeyen giderler dolayısıyla ödenen katma değer vergisi.

e) Vergi Usul Kanununun 322’nci maddesine göre değersiz hale gelen alacaklara ilişkin alıcı tarafından ödenmeyen katma değer vergisi.” hükümleri yer almaktadır.

Kanunun 30. Maddesinde indirilemeyecek KDV bilgilerine yer verilmiştir. Diğer taraftan alış faturasında yer alan KDV’nin yasal defterlere kaydı yapılmamışsa indirim konusu yapılamayacağı tabiidir. Süresinden sonra muhasebe kaydı yapılmış dahi olsa (vergiyi doğuran olayın vuku bulduğu takvim yılını takip eden takvim yılı aşılması durumunda) indirim konusu yapılamayacağı da tabiidir.

İlginizi çekebilecek diğer içerikler:

- Tam Tasdik Denetim Hizmeti

- Almanya’da Şirket Nasıl Kurarım?

- İngiltere’de Şirket Nasıl Kurarım?

- Hollanda’da Şirket Nasıl Kurarım?

- Belçika’da Şirket Nasıl Kurarım?

- KDV İade Alacaklarında Zamanaşımı Süreleri Nedir?

- Katma Değer Vergisi (KDV) İade Alacağı Ne Zaman Talep Edilir?

- KDV İade Hakkı Doğuran İşlemler ve Aranılan Belgeler Nelerdir?

- Artırımlı Teminat Yöntemiyle Alınan KDV İadelerinde Süreler

- KDV Tevkifat İadelerinde Değişiklik

- İhracat KDV İadesi Sirküleri

Bizi takip edin, yeni yazıları ilk siz öğrenin!

İlgili Yazılar

- MHR Akademi

- 16 Mart 2023

İngiltere’de Yatırım Yapmak İsteyenler İçin Çarpıcı Başlıklar

Alper Şentürk | Uluslararası İlişkiler Sanayileşmiş ilk ülke olan İngiltere (Birleşik ..

- MHRPartner

- 21 Mayıs 2022

Tam Tasdik Denetimleri İçin Kapsamlı Sirküler

Kategori: Sirküler Konu : Tam Tasdik Denetimleri İçin Kapsamlı Sirküler Tarih : 21.05. ..